Créditos otorgados al sector privado crecen 11.4 % en siete meses

El Banco Central Dominicano (BCRD) informó que los préstamos concedidos al sector privado para el desarrollo de sus actividades se ha expandido un 11.4 % desde diciembre del 2022 a julio de este año.

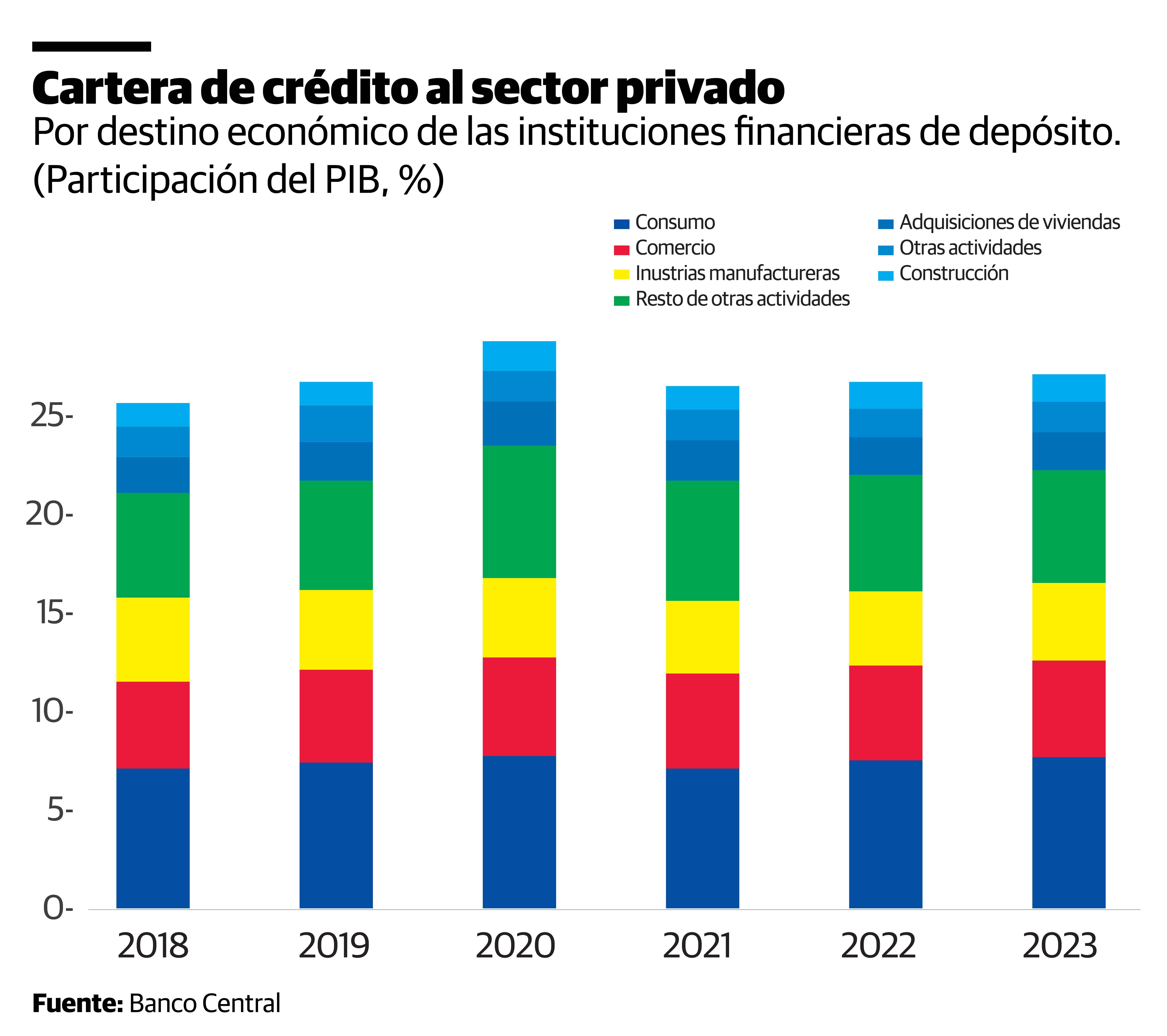

En el Informe Estabilidad Financiera, publicado ayer, la entidad monetaria señala que la demanda de liquidez por parte del sector comercio, consumo y adquisición de viviendas –respectivamente– explican el impulso de los créditos concedidos durante estos siete meses.

En efecto, las instituciones financieras de depósitos otorgaron un 15 % más de préstamos al sector comercio en relación con el mismo período del año pasado. A este sector le siguió consumo, con un 12.4 % y viviendas, con un aumento de 8.6 %.

Construcción y manufactura

Aunque los créditos dirigidos al sector construcciónregistraron un crecimiento de un 27.9 % en estos primeros siete meses del año, la institución monetaria subraya que se ha registrado una desaceleración de estos a mediados del año. Lo mismo registra el sector de manufacturas, cuyo crecimiento fue solo de un 5.9 %.

El Banco Central prevé que el “ritmo histórico de expansión” en los créditos concedidos a estos dos sectores se recupere a medida que vayan disminuyendo las tasas de interés y se provea más liquidez al sistema financiero.

La economía dominicana se contrajo un 1.2 % durante el primer semestre de este año.

Esto, tras una relajación de la política monetaria, cuyos efectos han repercutido, en general, en el crecimiento de las actividades productivas.

De hecho, la economía dominicana solo creció un 1.2 % en los primeros seis meses de este año debido a la contracción de estos y otros sectores productivos.

Sector corporativo

Asimismo, el análisis señala que la cartera de créditodestinada al sector corporativo aumentó 17.6 % a junio del 2023, totalizando 878,322.8 millones de pesos. El comercio, las industrias manufactureras y la construcción constituyen el 57.6 % de esta cartera.

Todo este dinamismo influyó en el crecimiento de los activostotales netos de las instituciones financieras de depósito en general, los cuales ascendieron a 3.6 billones de pesos a junio del 2023, para un alza interanual de 10.5 %. Actualmente, estos activos representan el 50.4 % del producto interno bruto (PIB).

La cartera de la banca

En el caso de las entidades de intermediación financiera, el análisis señala que la cartera de crédito total bruta de estas entidades mostró “un comportamiento balanceado”, siendo los sectores de consumo (con un 21.2 %) y de viviendas (15.7 %) los que más exhibieron incrementos.

Las entidades de intermediación financiera incrementaron su cartera de créditos al sector privado en un 18.3 % más durante los primeros siete meses del año.

Por su parte, los préstamos destinados al sector privadocrecieron un 18.3 %.

El Banco Central estima que el ritmo de expansión de los créditos tanto hacia los sectores productivos como hacia los hogares continuarán a medida que se reduzca gradualmente las tasas de interés que, desde mayo hasta agosto de este año, acumulan una reducción de 100 puntos básicos, pasando de 8.50 % a 7.50 % anual.

“En efecto, las tasas de interés activas han experimentado una reducción significativa, destacándose las correspondientes a los bancos múltiples, las cuales disminuyeron cerca de 150 puntos básicos al cierre de agosto del 2023″, apunta el informe.

Morosidad a la baja

El Índice de Morosidad del sistema financiero se mantuvo en 1.1 % por debajo de la media histórica registrada en la última década. “Esto indica que la mayoría de los deudores no incurre en atrasos significativos para el pago de sus obligaciones financieras”, resaltó el Banco Central.

En tanto, la morosidad estresada, un indicador utilizado para evaluar y medir la gestión de riesgo de las entidades de intermediación financiera, continúa su descenso hacia la baja y se sitúa en un 6.9 % debido a una menor cantidad de créditos reestructurados.

Actualmente, la capacidad de los bancos de cubrir la cartera de crédito vencida es de un 279 % a julio de este año, un nivel que supera por mucho el 100 % que exigen las normativas que rigen el sistema financiero para que las entidades de intermediación cubran su riesgo de crédito.

Activos y patrimonio

El informe del Banco Central muestra que los activostotales de las entidades de intermediación financieracrecieron en 3.3 billones de pesos a julio del 2023, para una variación del 15.5 % interanual y un aumento acumulado de 10.8 % desde diciembre del año pasado.

- Este desempeño se explica en la expansión de la cartera de créditos y las inversiones, que equivalen al 52.1 % y 25.1 % del total de los activos, respectivamente. Por su parte, los fondos disponibles aumentaron un 10.8 %.

Las entidades de intermediación financiera incrementaron su patrimonio en 374,945.6 millones de pesos durante enero-julio de este año.

En ese sentido, el patrimonio neto de la banca alcanzó los 374,945.6 millones de pesos, para un alza de 16.9 % en los primeros siete meses de este año.

Este comportamiento se debió a las capitalizaciones que realizaron las entidades, que representan el 69.9 % del total, mientras que el restante se debe a los beneficios acumulados durante este período.

Al cierre de este año, el Banco Central proyecta que los activos de las entidades de intermediación crezcan un 7.6 % y el patrimonio lo haga un 15.5 %.

Crédito, activos y patrimonio

El informe del Banco Central establece que lacartera de créditos de las cooperativas de ahorro y crédito afiliadas a la Asociación de Instituciones Rurales de Ahorro y Crédito (Airac)registraron un aumento del 25.6 % en su cartera de créditos, la cual representa un 74.4 % del total de sus activos. Actualmente, estos activosascendieron a 135,302.2 millones de pesos, para un crecimiento interanual de 14.4 % al finalizar el primer trimestre de este año.

En tanto, su patrimonio total a marzo de este año se encontraba valorado en 38,5345.8 millones de pesos, para un incremento interanual de 31.9 %. El 54.4 % de este desempeño se debió a las aportaciones que hicieron losocios, mientras que el 21.7 % correspondió a los resultados del ejercicio. Estas entidades contrajeron sus inversiones un 16 %, totanlizando 19,914.2 millones de pesos. La entidad monetaria explica este comportamiento en el incremento de las tasas de interés, que motivó a estas instituciones a facilitar el crédito a sus socios en vez de invertir en otros instrumentos financieros.